Sie erreichen uns telefonisch:

Montag bis Freitag von 8 bis 18 Uhr

Sie sind gerade auf dem Sprung ins eigene Zuhause oder möchten eine Immobilie als Kapitalanlage anschaffen? Dann ist jetzt der richtige Zeitpunkt, um die Zukunft zu sichern und gemeinsam zu planen. Denn die Entwicklung der Immobilienpreise, steigende Bauzinsen und Zinsabsicherung wirken sich natürlich auch auf Ihr Vorhaben aus.

Als Baufinanzierer Nummer 1 stehen wir Ihnen als verlässlicher Partner auf dem Weg zur eigenen Immobilie zur Seite. Was die Zukunft auch bringt. Wir sind dabei!

Daheim einsteigen.

Viele Menschen träumen von den eigenen vier Wänden. Dabei sehen ihre Immobilien-Wünsche oftmals sehr unterschiedlich aus und es gilt, eine Menge zu bedenken. Mit den richtigen Informationen und guter Beratung gehen Sie auf Nummer sicher, dass Sie keine Förderung verpassen und eine grundsolide Finanzierung auf die Beine stellen.

Jede Hausfinanzierung braucht eine umsichtige Planung. Finanzen müssen gecheckt, passende Immobilien gesichtet, Preise verhandelt und die Finanzierung realisiert werden.

Welches Konzept für Sie ideal ist, hängt von vielen Faktoren ab. Dabei ist es wichtig, langfristig zu kalkulieren, damit es später zu keinen Engpässen bei der Ratenrückzahlung kommt. Aber keine Sorge: wir haben die wichtigsten Tipps gesammelt, damit Sie Ihrer Traumimmobilie einen Schritt näher kommen.

Bevor Sie die Suche nach Ihrem künftigen Eigenheim beginnen, sollten Sie wissen, wie viel Haus Sie sich leisten können.

Hierfür ermitteln Sie anhand Ihres Einkommens und Ihrer Ausgaben, wie viel Budget Sie monatlich für die Kreditrate der Finanzierung aufbringen können. In die Einkommensaufstellung gehören nur regelmäßige Zahlungen, die langfristig bei Ihnen eingehen.

Anschließend berechnen Sie ihre monatlichen Ausgaben. Aber aufgepasst: Verlieren Sie auch nicht die Aufwendungen aus den Augen, die nur einmal jährlich anfallen.

Mit dem Haushaltsrechner der Sparkasse können Sie Ihre Einnahmen und Ausgaben im Blick behalten und einfach Ihr frei verfügbares Monatseinkommen errechnen.

Nachdem Sie sämtliche Einnahmen und Ausgaben gegenübergestellt haben, ergibt sich ein frei verfügbares Einkommen, das die monatliche Belastung für Ihre Immobilie decken muss.

Um finanzielle Risiken zu vermeiden, lautet die Faustregel: Die monatlichen Raten sollten maximal 40 Prozent Ihres verfügbaren Nettoeinkommens betragen.

Das Eigenkapital bildet das Fundament Ihrer Immobilienfinanzierung. Wir empfehlen, dass Sie 20 bis 30 Prozent der Gesamtkosten für den Erwerb Ihrer Immobilie durch eigenes Kapital abdecken. Generell gilt: je höher Ihr eingebrachtes Eigenkapital, desto geringer ist Ihr Finanzierungsbedarf und Zinsaufwand.

Zum Eigenkapital gehören:

Setzen Sie nicht Ihr gesamtes Eigenkapital ein, sondern planen Sie einen Sicherheitspuffer für unvorhersehbare Ausgaben ein.

Im nächsten Schritt ermitteln Sie, wie hoch Ihr Finanzierungsbedarf ist. Notar, Makler, Grundgewerbssteuer: Zum eigentlichen Kaufpreis kommen beim Erwerb einer Immobilie noch die Nebenkosten hinzu.

Bei der Berechnung der Kosten, die zusätzlich zum Kaufpreis anfallen, kann Ihnen der Kaufkostenrechner der Sparkasse helfen.

Planen Sie die Gesamtkosten Ihrer Immobilie realistisch, aber rechnen Sie großzügig. Eine Nachfinanzierung ist in der Regel teurer als das ursprüngliche Darlehen. Die höheren Zinskonditionen führen außerdem zu einer höheren monatlichen Belastung.

Bei den zahlreichen Möglichkeiten der Hausfinanzierung kann man leicht den Überblick verlieren. Die folgenden Begriffe stellen die wichtigsten Formen der Finanzierung dar:

Weitere Informationen dazu finden Sie auch hier.

Informieren Sie sich frühzeitig darüber, ob Sie die Unterstützung durch die bundeseigene Förderbank KfW (Kreditanstalt für Wiederaufbau) erhalten. Mit ihrer Palette an Programmen für Neubauten und bestehende Immobilien unterstützt sie besonders Maßnahmen, die energieeffizient und zukunftsorientiert sind.

Durch eine KfW-Förderung können Sie aufgrund günstiger Darlehen und Zuschüsse bei Ihrer Baufinanzierung sparen. Um an den Förderprogrammen teilzunehmen, sind allerdings bestimmte Bedingungen zu erfüllen. Im Beratungsgespräch in der Sparkasse erfahren Sie, worauf Sie achten sollten und welches Förderprogramm, Darlehen oder welcher Kredit für Sie in Frage kommt.

Lassen Sie sich von unseren Expert:innen ein persönliches Konzept für Ihren Hauskauf erstellen. Berechnen Sie zusammen mit Ihrem Berater/Ihrer Beraterin oder mit unserem einfach zu bedienenden Baufinanzierungsrechner den Finanzierungsbedarf für Ihr Vorhaben.

Wer bauen oder eine Immobilie kaufen möchte, muss tief in die Tasche greifen. Steigende Zinsen und die hohe Inflation bedeuten für Käufer:innen in jedem Fall neue Herausforderungen.

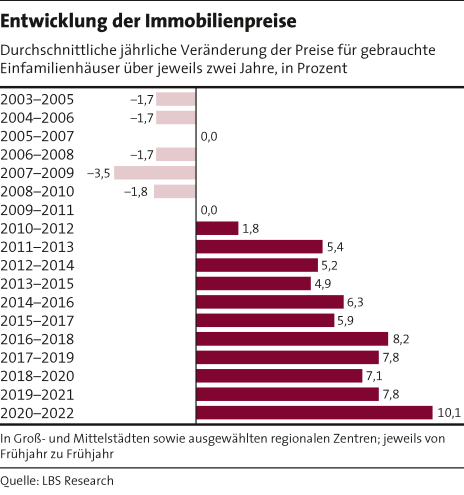

Egal ob Haus, Wohnung oder Bauland: Die Preisentwicklung auf dem Immobilienmarkt ging lange Zeit steil nach oben. Zumindest bis zu Beginn des Jahres 2022: Seitdem lassen sich in einigen Regionen Preisrückgänge feststellen. Wer bauen oder kaufen möchte, muss schwierige Rahmenbedingungen meistern, die selbst die Herausforderungen der beiden Pandemiejahre noch übertreffen dürften.

Neben rasant steigenden Energiepreisen sind auch viele Lieferketten in Folge des Ukrainekriegs beeinträchtigt. Das führt zu Knappheit in einigen Bereichen, nicht zuletzt bei Baumaterialien. All das zusammengenommen führt dazu, dass die Verbraucherpreise in Deutschland weiterhin hoch bleiben. Das beeinflusst letztlich auch die Baukosten für Häuser oder Wohnungen.

Zudem bleibt auch die Lage auf dem Immobilienmarkt angespannt. Hier gilt weiterhin: Eine hohe Nachfrage trifft auf ein knappes Angebot. Immer mehr Menschen träumen von den eigenen vier Wänden.

Ein Trend, der sich durch die Coronakrise noch verstärkt hat. Doch Häuser oder Wohnungen in beliebten Lagen sind Mangelware. Auch die Neubautätigkeiten der Städte und Kommunen bleiben vielerorts hinter den Erwartungen zurück. Aus diesen Gründen sind die Preise weiterhin hoch. Das zeigt sich gerade bei freistehenden Einfamilienhäusern, die besonders beliebt sind.

Zusätzlich zu einem weiterhin angespannten Immobilienmarkt änderte sich im vergangenen Jahr die Geldpolitik der Europäischen Zentralbank: Aufgrund der hohen Inflation hat sie die Zinsen deutlich angehoben. Der Leitzins liegt derzeit bei 4,5 Prozent.

Dieser Leitzins bestimmt, zu welchem Zinssatz sich Banken Geld von der Zentralbank leihen können. Das hat auch Auswirkungen auf die Bauzinsen. Welchen Einfluss die Zinsentscheidung langfristig auf die Immobilienpreise haben wird, lässt sich vorerst schwer vorhersagen. Denn auch weitere Faktoren wie die Einkommensentwicklung spielen dabei eine wichtige Rolle.

Gute Nachrichten für Kreditnehmer und -nehmerinnen: Seit einigen Wochen haben sich die Bauzinsen reduziert – und zugleich gehen die Immobilienpreise immer noch leicht bergab. Die Immobilienfinanzierung gestaltet sich dadurch neu. Die wichtigsten Fakten im Überblick.

Die Zeit der niedrigen Bauzinsen schien vorbei: Seit Anfang 2022 kletterte der Zinssatz zur Finanzierung von Immobilien im Schnitt um 2,5 Prozentpunkte in die Höhe. Nun gibt es eine kleine Wende: Für Immobilienkredite mit zehn Jahren Laufzeit beobachtet die Frankfurter FMH-Finanzberatung einen Rückgang der Bauzinsen um 0,36 Prozentpunkte seit Dezember 2023 – verglichen mit Ende Oktober 2023 sogar um 0,8 Prozentpunkte. Auch andere Expertinnen und Experten beobachten einen Rückgang der Bauzinsen: Aktuellen Auswertungen zufolge kamen die durchschnittlichen Bauzinsen für eine Finanzierung über zehn Jahre auf Werte zwischen rund 3,2 und 3,6 Prozent (zuvor waren es 4,1 bis 4,5 Prozent effektiv).

Das liegt unter anderem

Durch diese Entwicklung verändern sich auch die Rahmenbedingungen für Sie als angehende Immobilienbesitzerinnen und Häuslebauer.

Hinweis: Nicht zuletzt sind die Prozentpunkte natürlich nach wie vor abhängig von der Höhe des Kreditrahmens, des eingebrachten Eigenkapitals und der individuellen Kreditwürdigkeit. Die Expertinnen und Experten Ihrer Sparkasse unterstützen Sie dabei, Ihre Finanzierung wie gewünscht umzusetzen.

Bauzinsen oder auch Hypothekenzinsen fallen an, wenn Sie einen Kredit zur Finanzierung Ihrer Immobilie aufnehmen. Diese Zinsen plus vereinbarte Tilgungsrate zahlen Sie in monatlichen Raten an Ihre Sparkasse oder Bank zurück, bis der gesamte Kredit beglichen ist.

Expertinnen und Experten hatten zwar in der Vergangenheit steigende Bauzinsen vorhergesagt, doch mit solch einer rasanten Aufwärtsentwicklung wie in den Jahren 2022 und 2023 hatten nur wenige gerechnet. Nun sind die Bauzinsen aktuell gesunken – von einem Abwärtstrend kann aber noch keine Rede sein. Und: Es ist möglich, dass die Bauzinsen im Laufe des Jahres 2024 auch wieder steigen. Für alle, die jetzt bauen oder kaufen möchten, bedeutet das: Sie sollten die veränderten Rahmenbedingungen für ihre Immobilienfinanzierung optimal nutzen.

Dabei hilft, sich klarzumachen: Langfristig befinden sich die aktuellen Zinsen auf einem moderaten Niveau. Es kann sich für Sie also lohnen, den Traum vom eigenen Haus oder der eigenen Wohnung jetzt in die Tat umzusetzen. Umso wichtiger ist, diese Entscheidung mit Ihrer Hilfe vorab gut zu planen und den passenden Baukredit zu günstigen Konditionen zu finden.

Der Anstieg der Bauzinsen hat verschiedene Gründe: Einer der wichtigsten ist die stark zunehmende Inflationsrate. In diesem Zusammenhang hat die EZB seit Juli 2022 den Leitzins zehnmal in Folge erhöht. Danach gab es eine Pause: Der Leitzins wurde zweimal nicht erhöht, jedoch auch nicht verringert – der EZB-Leitzins blieb unverändert bei 4,5 Prozent.

Für Banken bedeutet diese Entwicklung, dass sie sich selbst zu höheren Kosten Geld bei der Zentralbank leihen müssen. Diese Mehrkosten fließen in die aktuellen Bauzinsen ein – und erreichen so auch Verbraucherinnen und Verbraucher. Zudem hat die Finanzaufsicht festgelegt, dass Banken und Sparkassen höhere Kapitalpuffer für Immobilienkredite anlegen müssen. Auch diese höheren Kosten haben die Kredite verteuert.

Beim Abschluss Ihres Baukredits sichern Sie sich im Finanzierungsvertrag die Hypothekenzinsen für eine gewisse Frist – beispielsweise 10 oder 15 Jahre. Hierbei gilt: Wählen Sie eine kürzere Zinsbindung, profitieren Sie von günstigeren Zinsen. Endet die Vertragslaufzeit, zahlen Sie die Restschuld, also den verbliebenen Kreditbetrag, zurück. Können Sie das nicht, benötigen Sie eine Anschlussfinanzierung. Dafür werden die Bauzinsen neu festgelegt.

Dadurch kann es passieren, dass Sie Ihre Restschuld nun zu einem höheren Zinssatz finanzieren müssen. Je höher die verbliebene Kreditsumme ist, desto mehr treffen Sie die gestiegenen Zinsen. Wer während der Zinsbindung nur wenig tilgt, also zurückzahlt, hat eine besonders hohe Restschuld. Daher spricht man von der Tilgungsfalle.

Günstige Kredite waren einige Jahre lang nichts Besonderes mehr, sondern eher eine Selbstverständlichkeit. Seit der Zinswende der Europäischen Zentralbank (EZB) Mitte 2022 stiegen die Kosten für Immobilienkredite jedoch erheblich an, was wiederum die explizite Nachfrage nach Bausparverträgen deutlich erhöhte. Diese Entwicklung wurde angetrieben, etwa

Bausparboom – Bausparen bleibt attraktiv

Der gute alte Bausparvertrag erlebte dank der Zinswende Mitte 2022 eine Renaissance, da viele Menschen wieder von günstigeren Bauzinsen profitieren wollten. Der Trend hält weiter an, nur das Tempo verlangsamt sich etwas.

Bausparverträge schaffen Planungssicherheit, denn: Den zukünftigen Anspruch, seinen Bausparvertrag ausgezahlt zu bekommen, gibt es in jedem Fall. Den Anspruch, in Zukunft auch ein Bankdarlehen zu bekommen, gibt es dagegen nicht.

Bausparverträge gliedern sich in diese zwei Phasen:

Eine Alternative zur Umschuldung ist ein sogenanntes Forward-Darlehen. Damit können Sie sich Bauzinsen für ein künftiges Darlehen sichern, das Ihre Sparkasse oder Bank erst zu einem späteren Zeitpunkt auszahlt. So erhalten Sie beispielsweise günstige Konditionen für Ihre spätere Anschlussfinanzierung – und entgehen so einer möglichen Tilgungsfalle. Damit schaffen Forward-Darlehen Planungssicherheit. Für die Festschreibung dieser künftigen Baukreditzinsen verlangen viele Kreditinstitute einen sogenannten Forward-Aufschlag.

Ein weiterer Ausweg aus der Tilgungsfalle kann es sein, sich mit einem Bausparkonto die aktuellen Zinssätze für die Zukunft zu sichern. Auch so werden Sie keine unangenehmen Überraschungen erleben, wenn die Zinsbindung ausläuft.

Welcher Weg der richtige für Sie und Ihre Immobilie ist, verraten Ihnen die Immobilienexperten der Sparkasse.

Die 1995 gegründete Sparkassen-Immobilien-Gesellschaft ist einer der größten und leistungsstärksten Immobilienvermittler in der Region und bietet kompetente Begleitung bis zum Notar, bei Finanzierungsfragen und Versicherungen rund ums Haus und Bausparen. Ganz sympathisch und „Alles aus einer Hand.“

Durch die enge Zusammenarbeit mit den Kolleg:innen der Sparkasse Freiburg-Nördlicher Breisgau erschließt sich außerdem das größte Immobilienangebot und das größte Nachfragerpotential der Region für Sie als Kund:innen.

Die S-Immobilien Gesellschaft weiß jederzeit genau, welche Immobilien verfügbar und welche neuen Baugebiete geplant sind, wovon Sie profitieren können. Viele spannende Hintergrundinformationen zum Immobilienmarkt finden Sie auch im aktuellen Wohnmarktbericht der Sparkassen-Immobilien-Gesellschaft.

Oliver Kamenisch, Geschäftsführer der Sparkassen-Immobilien Gesellschafts

Oliver Kamenisch, Geschäftsführer der Sparkassen-Immobilien Gesellschafts, im Gespräch über die aktuelle Situation am Immobilien- und Mietmarkt.

Ich würde nicht unbedingt behaupten, dass mehr Immobilien angeboten werden, als im Jahr 2022. Vielmehr ist es so, dass die Immobilien deutlich länger vermarktet werden, als in den letzten Jahren. Damals konnten Immobilien in der Regel relativ schnell an einen Käufer vermarket werden.

Durch die bereits bekannten Gründe wie hohe Inflation, stetig ansteigende Zinsen, Unsicherheiten aufgrund Ukrainekrieg oder Kosten für Energie und Benzin und wirtschaftliche Entwicklung und insbesondere durch die stark angestiegenen Lebensmittelpreise sind mittlerweile etliche Kaufinteressenten nicht mehr in der Lage, eine Immobilie zu finanzieren. Nach unseren Erfahrungen sind insbesondere die mittleren Einkommensklassen aus dem Kreis der Kaufinteressenten weggebrochen.

Solvente Interessenten gibt es immer noch, aber die Anzahl ist deutlich zurückgegangen. Die Zinsen in Kombination mit den recht hohen Immobilienpreisen lässt sich für etliche Kaufinteressenten den Traum vom Eigenheim deutlich schwieriger realisieren. Das Thema Eigenkapital wird immer wichtiger.

In den letzten Jahren gab es wenige Immobilien und viele Kaufinteressenten. Wer eine Immobilie verkaufen wollte, konnte in der Regel unter einer Vielzahl von Interessenten auswählen. Dass man sich als Verkäufer hierbei nicht sonderlich anstrengen musste, was die Präsentation der Immobilie angeht, kann man sicherlich nachvollziehen.

Im Vergleich zum Frühling 2022 haben wir derzeit sicherlich 70-80 % weniger Nachfrage. Wenn es weniger Interessenten gibt, so ist es umso wichtiger, das Produkt, in diesem Fall die Immobilie, bestmöglich zu präsentieren. Dazu gehören aussagefähige und vor allem vollständige Unterlagen und tolle Fotos.

Für uns als Maklerunternehmen spielt das im übrigen keine große Rolle. Denn wer sich für uns als Makler entscheidet, kann sichergehen, dass wir immer aussagefähige Unterlagen oder hochwertige Fotos erstellen, ganz unabhängig von der Marktlage.

Die Kombination von gestiegenen Zinsen und einem hohen Preisniveau von Immobilien in der Region machen es tatsächlich für viele Interessenten deutlich schwieriger, eine Immobilie zu kaufen oder zu finanzieren. Generell kann ich nur empfehlen, sich davon aber nicht abschrecken zu lassen. Wichtig ist, sich von der Hausbank oder unseren Kollegen und Kolleginnen aus der Baufinanzierungsabteilung der Sparkasse professionell beraten zu lassen.

Auch wenn der Kauf einer Immobilie vielleicht nicht kurzfristig erfolgen kann, so kann man auch darauf hinarbeiten und sich entsprechendes Eigenkapital aufbauen, etwa auch in Kombination mit einem Bausparvertrag. Man sollte auch unbedingt in der Familie prüfen, ob noch weiteres Eigenkapital verfügbar ist.

Der aktuelle Markt bietet für Kaufinteressenten aber auch wieder zunehmend Chancen, über den Preis zu sprechen. Anfang 2022 war eine Preisverhandlung nahezu unmöglich, da die Interessenten sich mit Geboten teilweise überboten haben, um die Immobilie zu bekommen.

Ich würde nicht sagen, dass man auf Schnäppchen hoffen darf, aber die ein oder anderen Verkäufer sind aktuell durchaus verhandlungsbereit.

Durch die die gestiegenen Zinsen sind für Kapitalanleger auch alternative Anlagemöglichkeiten wieder verstärkt in den Vordergrund gerückt.

Um die Renditeerwartungen der Anleger erfüllen zu können, müssten entweder die Mieten steigen, was bei bestehenden Verträgen nur in sehr eingeschränktem Maße möglich ist. Die andere Variante wäre bei konstanten Mieten eine spürbare, deutliche Preisreduzierung. Dies macht aber aktuell fast kein Verkäufer mit.

Gleichzeitig wurden in den letzten Jahren die Rechte der Mieter sehr stark verbessert. Die Vermietung ist für den Kapitalanleger auch immer mit einem gewissen Zeitaufwand verbunden.

Diese Punkte machen die Geldanlage in eine Mietimmobilie im Vergleich zu andere Anlagetypen nicht unbedingt attraktiver.

Wenig Kapitalanleger oder wenige Käufer von Wohnungen bedeuten aber eine zunehmende Knappheit an Mietwohnungen mit der Folge, dass dies zu weiterhin steigenden Mieten führt.

Regionale Aktivitäten zur Abhilfe bewirken da nur wenig. Nach meiner Meinung müssten die politischen Rahmenbedingungen deutlich verbessert werden, um hier für eine Steigerung der Attraktivität einer Anlage in Immobilien zu sorgen. Dies könnte im Wesentlichen durch finanzielle Anreize gelingen wie etwa attraktivere Abschreibungsmöglichkeiten oder eine Reduzierung bzw. Begrenzung der Grunderwerbsteuer.

Ob die Regierung hier tätig wird, ist fraglich. In Zeiten knapper Kassen sind die Handlungsmöglichkeiten der Politiker stark eingeschränkt.

Das Wohnprojekt „Sonnhalde“ in Waldkirch-Kollnau und ein attraktives Neubauprojekt in zentraler Lage von Denzlingen sind derzeit zwei große Projekte mit einigen interessanten Wohnungen, die wir unseren Kunden anbieten können. Darüber hinaus haben wir eine gute Auswahl an Häusern und Wohnungen in der Region im Portfolio.

Für die diesjährige Ausgabe des Wohnmarktberichtes ist es uns gelungen, mit Herrn Prof. Dr. Marco Wölfle einen in der Region und in der Immobilienbranche anerkannten und bekannten Wissenschaftler zu gewinnen, der uns mit großem Rat und noch größerem Sachverstand bei der Ausarbeitung des Wohnmarktberichtes unterstützt hat.

Wenn Sie den individuellen Wert einer einzelnen Immobilen erfahren möchten, stehen wir Ihnen gerne mit unserer kostenlosen Online-Immobilienbewertung oder einer umfangreichen und individuellen Beratung zur Verfügung.

Der Kauf von Anlageimmobilien ist nach wie vor attraktiv – auch für Privatpersonen. Doch es ist nicht immer einfach, das passende Objekt zu finden. Und nicht jede Immobilie wirft hohe Renditen ab. Deswegen ist es wichtig, klug zu kalkulieren und den Kauf sorgfältig vorzubereiten. Dazu gehört nicht nur die Auswahl des richtigen Objekts.

Die oft befürchtete Gefahr einer Immobilienblase ist in Deutschland momentan übrigens nicht zu erwarten. Auch wenn es in einigen Städten wie München, Hamburg, Berlin, Stuttgart oder Düsseldorf deutliche Überbewertungen gibt. Das hat die Landesbank Baden-Württemberg in einer Studie 2020 zuletzt bestätigt.

Die Eigennutzung einer Immobilie bringt’s! Denn sie ist ein guter Baustein für die Altersvorsorge. Möchten Sie wissen, wie viel Geld Sie über die Jahre an Ihren Vermieter zahlen? Mit unserem Mietrechner finden Sie es heraus! Würden Sie mit diesem Geld monatlich Ihre eigene Immobilie abzahlen, hätten Sie im Alter geringere Wohnkosten – vor allem wenn die Immobilie bis dahin schuldenfrei ist. Das lohnt sich, denn die Wohnkosten machen meist den größten Anteil an den Fixkosten aus.

Tipp: Sie haben nicht genug Eigenkapital für eine eigene Immobilie? Mit einem Bausparvertrag sichern Sie sich die aktuell günstigen Zinsen für später.

Regelmäßige Mieteinnahmen stocken das Konto auf. Vorausgesetzt die Einnahmen aus der Miete liegen über den Ausgaben der Vermietung. Ob das funktioniert, hängt vor allem vom Zustand der Immobilie und ihrer Lage ab. Wie hoch sind Ihre Instandhaltungskosten? Ist die Gegend bei Mietern gefragt? Wie entwickeln sich die Mieten und Nebenkosten vor Ort? Gibt es eine gesetzliche Mietdeckelung in der Gemeinde? Wichtige Aspekte, die Sie klären sollten, bevor Sie eine Immobilie vermieten.

Tipp: Lohnt sich die Vermietung Ihrer Immobilie als Geldanlage? Mit unseren Mietrenditerechnern finden Sie das heraus.

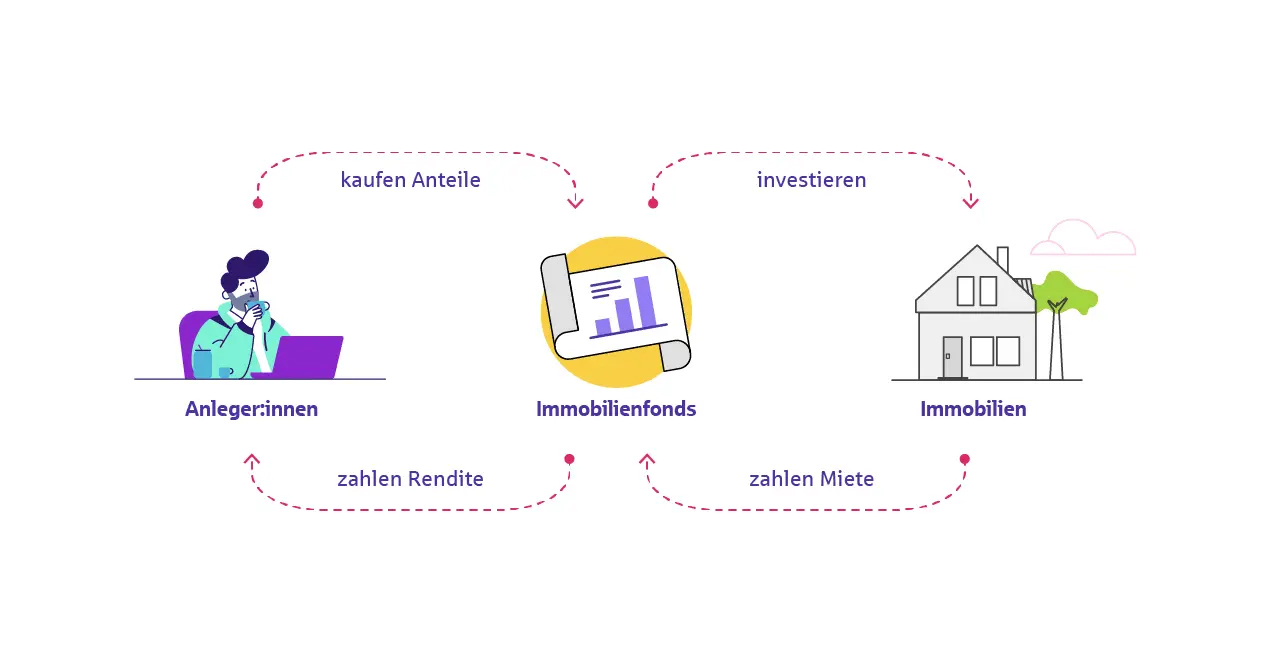

Immobilienfonds finanzieren mit dem Geld mehrerer Anleger zusammen Immobilienprojekte. Das sind zum Beispiel Seniorenheime, Einkaufszentren oder Hotels, aber auch Wohnimmobilien. Unternehmen oder Privatpersonen können diese Immobilien mieten. Die Mieteinnahmen und die Wertsteigerung bei Verkauf bilden die Rendite der Anleger.

In offenen Immobilienfonds können die Anleger:innen Anteile kaufen und nach frühestens zwei Jahren wieder verkaufen. Den Verkauf müssen sie mindestens ein Jahr vorher ankündigen. Meist investieren offene Immobilienfonds in mehrere Immobilien. Dadurch streut sich das Risiko von Mietausfällen.

Tipp: Sprechen Sie uns an. Wir beraten Sie gern, wie Sie Geld in Immobilienfonds anlegen können.

Crowdinvesting ist eine weitere Möglichkeit, Geld in Immobilien zu investieren. Auf Crowdinvesting-Plattformen im Internet stellen Unternehmen ihre Immobilienprojekte vor. Anleger können hier oft schon mit geringen Beträgen investieren. Mit dem Geld setzen die Unternehmen die Projekte um. Die Anbieter werben mit attraktiven Renditen und nicht selten auch mit einer Erfolgsbeteiligung. Das klingt verlockend.

Der Anleger trägt aber in der Regel nur einen kleinen Teil am Gesamtprojekt. Geht das Projekt schief, bekommen meist zuerst die großen Kreditgeber ihr Geld zurück, also die beteiligten Banken und Projektentwickler. Denn für sie ist oft eine Grundschuld im Grundbuch der Immobilie eingetragen. Die Crowd-Anleger werden nachrangig behandelt. Im schlimmsten Fall können sie dadurch das gesamte eingesetzte Geld verlieren. Deshalb ist bei dieser Geldanlage eher Vorsicht geboten.

Das Tempo des Preisanstiegs dürfte im Vergleich zu den vergangenen Jahren zwar etwas nachlassen, aber vor dem Hintergrund einer nach wie vor bestehenden aufgestauten Nachfrage nach Wohnraum wird mit einem weiteren Preisanstieg gerechnet.

Daher ist es noch immer angeraten, in Immobilien zu investieren. Aber wie und wo lassen sich gute Immobilien zur Geldanlage finden?

Bei der Sparkasse nachzufragen ist der erste richtige Schritt. Durch die gute Vernetzung zur Immobilien-Gesellschaft erfahren Sie so die aktuellsten Neuigkeiten, welche Anlageobjekte neu auf den Markt kommen.

Was gibt es zu beachten, wenn eine passende Immobilie gefunden ist?

Sie erreichen uns telefonisch:

Montag bis Freitag von 8 bis 18 Uhr