Was ist eigentlich ein Fonds? #einfachmalschlaumachen

Sparen mit ’nem Bratensatz? Hä? Den „Fond“ kennen viele vom Kochen. „Fonds“ hingegen sind das neue Sparen. Aber wie funktioniert das und was genau ist eigentlich ein Fonds? Warum ist ein Fonds die schlauere Wahl als ein Tagesgeldkonto und wie können Sie mit Fonds Ihr Geld bestenfalls vermehren? Fondssparen ist jetzt in aller Munde und bietet eine attraktive Alternative zu klassischen Sparprodukten.

Was ist ein Fonds?

Wenn von Fonds die Rede ist, dann meint man damit eigentlich Investmentfonds. Es gibt viele verschiedene Arten von Fonds, die sich auf spezifische Anlagebereiche konzentrieren (z. B. Immobilien, Aktien, Renten, Versicherungen). Investmentfonds unterteilen sich in aktive und passive Fonds. Unter den Sammelbegriff Fonds fallen auch die sog. ETFs (Exchange Traded Funds). Sie verstehen nur Bahnhof? Dann immer der Reihe nach.

Die verschiedenen Begrifflichkeiten können schnell verwirren – die Begriffe “Fonds” und “Investmentfonds” werden für gewöhnlich synonym verwendet.

Einen Fonds können Sie sich wie einen großen Topf vorstellen, in dem Geld von einer Kapitalanlagegesellschaft gesammelt und auf dem Kapitalmarkt angelegt wird. Anlegerinnen und Anleger profitieren so von Wertsteigerungen und Ausschüttungen. Bei guter Performance stehen Anlegerinnen und Anlegern Gewinnanteile (Dividenden) und Zinsen zu. “Ausschüttende Fonds” zahlen diese oder Teile davon aus. “Thesaurierende Fonds” reinvestieren sie in den Fonds. So gewinnen die Anteile an Wert, und Anlegerinnen und Anleger profitieren vom Zinseszins-Effekt.

Gut zu wissen:

Fonds gelten rechtlich als Sondervermögen. Ihr Geld bleibt also geschützt, auch wenn die Fondsgesellschaft pleite geht.

Aktive und Passive Fonds

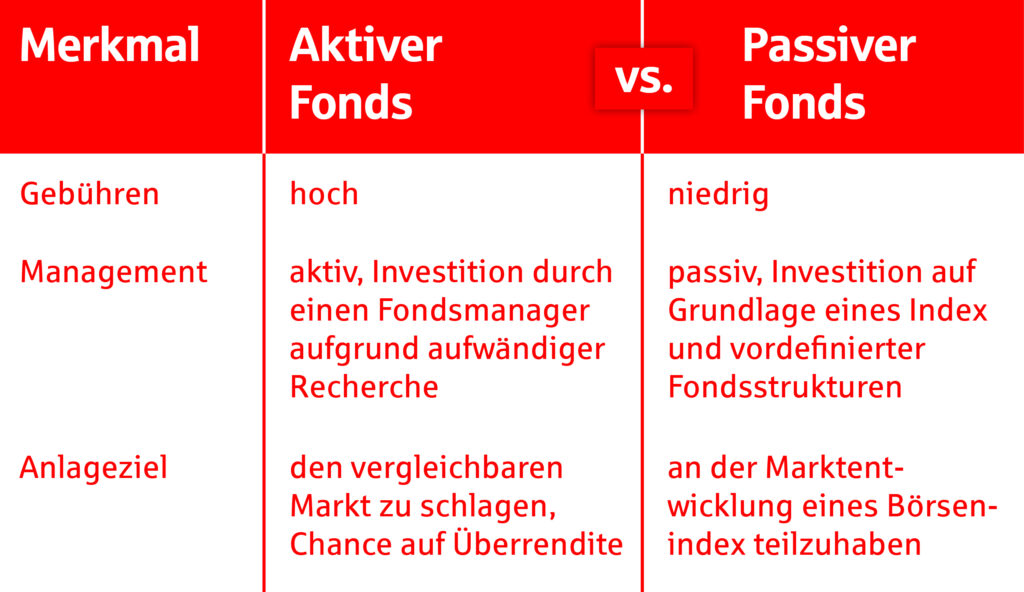

Es gibt aktiv und passiv gemanagte Fonds. Während bei aktiven Investmentfonds (auch Publikumsfonds) die Anlagestrategie von einem Experten – dem Fondsmanager – nach bestimmten Regeln festgelegt wird, werden bei passiven Investmentfonds keine aktiven Anlageentscheidung getroffen.

Passive Fonds sind Index-gebunden, d.h. sie bilden einen Index wie z.B. den deutschen Aktienindex (DAX) 1:1 nach. Steigt beispielsweise der DAX-Kurs, steigt auch der Wert des Fonds. Fällt der DAX, verliert auch der Fonds an Wert. Zu den passiv gemanagten Fonds zählen auch die sogenannten börsengehandelten Indexfonds, bekannter unter den berühmten drei Buchstaben ETF (Exchange Traded Funds).

Weitere Informationen zum Sparen mit dem DAX finden Sie hier.

Aktive vs. passive Fonds auf einen Blick.

Fondsarten im Überblick

Investmentfonds unterscheiden sich durch ihre unterschiedlichen Anlageformen. Im Folgenden sind die wichtigsten Fondsarten aufgeführt:

Aktienfonds:

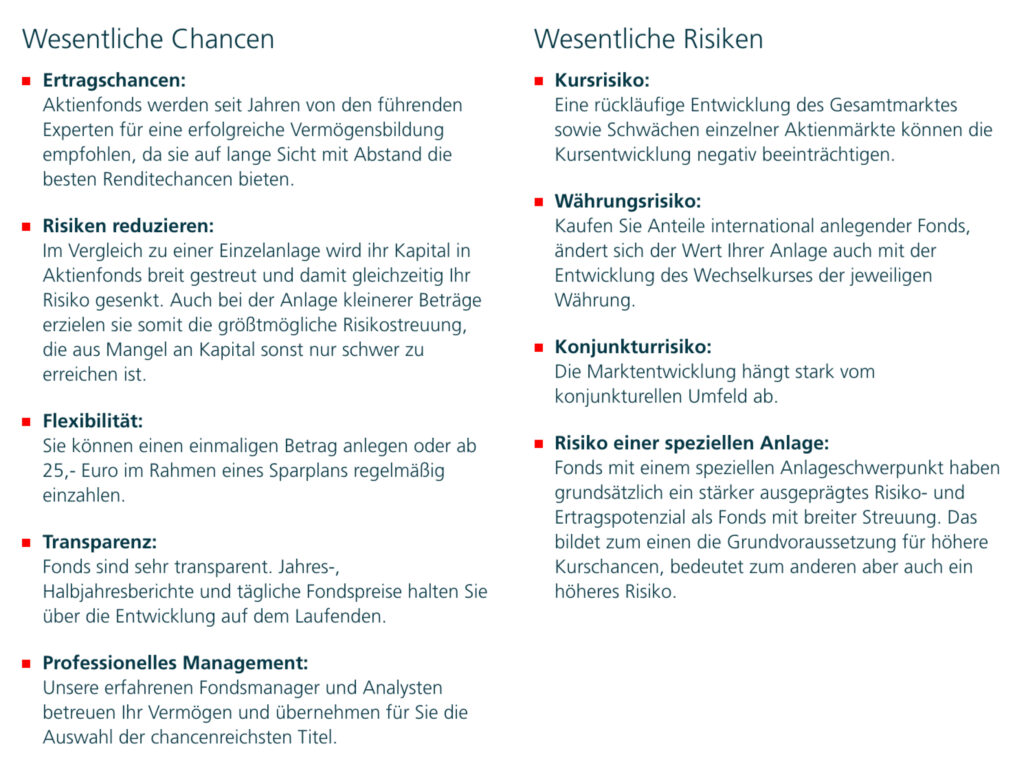

Ein Aktienfonds ist ein Investmentfonds, der überwiegend in Aktien investiert. Als Inhaber von Aktienfondsanteilen setzen Sie Ihr Geld nicht auf eine einzelne Aktie, sondern sind an einem ganzen Bündel ausgewählter Unternehmen beteiligt. Alles zum gesonderten Thema Aktienfonds finden Sie hier.

Rentenfonds:

Ein Rentenfonds investiert überwiegend in verzinsliche Wertpapiere, sogenannte Rentenpapiere oder Anleihen.

Immobilienfonds:

Diese Fonds investieren hauptsächlich in Häuser und Grundstücke im In- und Ausland. Hier lässt sich zwischen offenen und geschlossenen Immobilienfonds unterscheiden.

Mischfonds:

Mischfonds investieren in verschiedene Anlageklassen wie Aktien, Rentenpapiere oder Geldmarkttitel. Manchmal auch in Rohstoffe oder Währungen.

ETFs:

Diese Fonds bilden die Kurse ausgewählter Indizes möglichst präzise ab. Durch die Abbildung eines ganzen Index weisen ETFs eine breite Risikostreuung auf. Gleichwohl sind auch diese Indexfonds mit einem gewissen Anlagerisiko behaftet. Alles zur Erfolgsgeschichte der ETFs lesen Sie hier.

Wie kann ich mit Fonds sparen?

Gestreutes Risiko und die Aussicht auf höhere Erträge machen das Fondssparen im Vergleich zu klassischen Sparprodukten attraktiv. Fonds unterliegen jedoch ähnlich wie Aktien konjunkturellen Schwankungen, die zu Verlusten führen können. Darüber müssen sich Anlegerinnen und Anleger im Klaren sein.

Quelle: Deka

Mit einem ETF-Sparplan können Sie in zahlreiche Wertpapiere investieren, beispielsweise in den DAX oder in den Weltaktienindex MSCI World, in dem über 2700 der größten Firmen aus über 50 Ländern weltweit abgebildet sind.

Wie funktioniert ein Fondssparplan? In regelmäßigen Abständen erwerben Sie Anteile und können über längere Zeit von Gewinnausschüttungen profitieren. Regelmäßige Sparpläne gibt es schon ab 25 Euro monatlich. Mittel- bis langfristige Ziele, wie ein Autokauf, eine Weltreise, die Altersvorsorge oder ein Kapitalpolster für unvorhergesehene Fälle, lassen sich mit geringem Risiko realisieren.

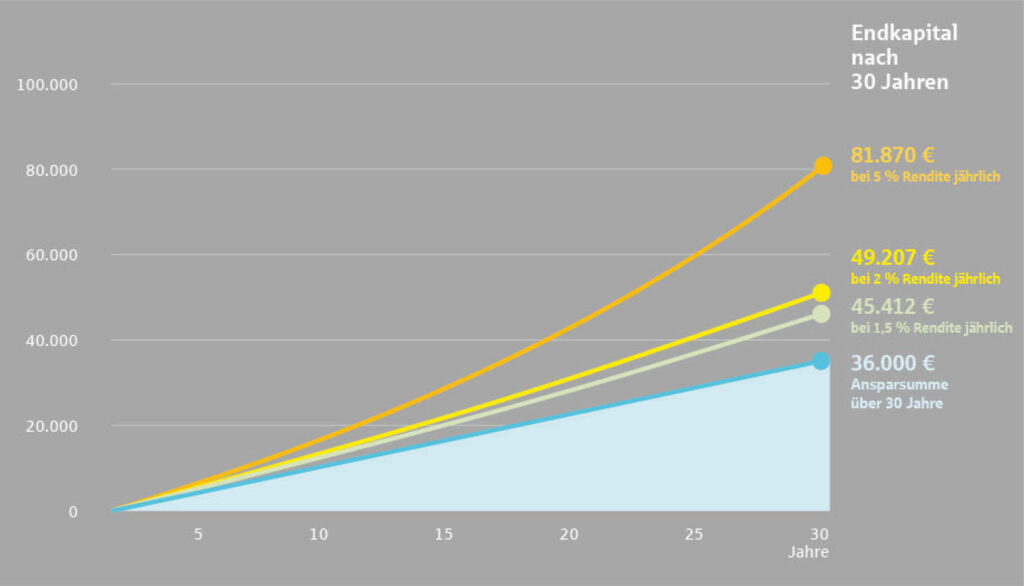

Rechenbeispiel: So wirkt sich die Rendite beim regelmäßigen Sparen von 100 Euro monatlich auf das Endkapital aus.

Rechenbeipiel zur Darstellung der Auswirkung möglicher Renditen in der Ansparphase auf das Endkapital bei einer Anspardauer von 30 Jahren. Das Ergebnis dieser Beispielrechnung stellt keine Prognose oder Garantie dar und basiert auf den angenommenen Renditesätzen, ohne Berücksichtigung von Kosten. Bitte beachten Sie: Die angegebene Wertentwicklung ist kein verlässlicher Indikator für die zukünftige Wertentwicklung einer Anlage. Quelle: DekaBank, Stand: Juni 2018

Anders als beim klassischen Sparen können Fondssparer ihre Sparrate jederzeit flexibel anpassen und zur Not auch mal aussetzen. Einmalzahlungen sind flexibel möglich. Bei Bedarf können Sie das gesparte Geld praktisch jederzeit auch wieder herausnehmen.

Das Geheimnis des erfolgreichen Fondssparens liegt im sog. “Cost-Average Effekt”. D.h. in niedrigen Phasen bekommen Sie mehr Fondsanteile für Ihr Geld. Wie beim Supermarkteinkauf gilt: Wenn die Preise niedrig sind, bekommen Sie mehr Schokolade für Ihren Vorratsschrank. Das zahlt sich langfristig aus.

Mit einem Sparplan, bei dem monatlich eine bestimmte Summe angelegt wird, lassen sich wie beim Supermarkt Beispiel Kursschwankungen ausgleichen: Für den gleichen Betrag bekommen Sie zu unterschiedlichen Zeitpunkten unterschiedlich viele Fondsanteile. Cost-Average-Effekt (auch Durchschnittskosteneffekt) meint das Geld, dass Sie durch die Schwankungen hinzugewonnen haben.

Worauf muss ich achten?

Risiko streuen:

Investieren Sie lieber weltweit als regional, lieber branchenübergreifend als branchenbezogen. Verteilen Sie das Risiko möglichst breit über verschiedene Wertpapierklassen.

Langfristig anlegen:

Um Konjunkturschwankungen auszugleichen und maximal vom Cost-Average-Effekt zu profitieren, sollten Sie mindestens 10 Jahre für Ihren Fondssparplan einplanen – besser 15, 20 oder 30 Jahre. Die Vergangenheit hat gezeigt: Je länger die Laufzeit, desto höher der Ertrag.

Depot eröffnen:

Um in einen Fondssparplan zu investieren benötigen Sie ein Depot. Wenn Sie bisher keine Erfahrung mit Fonds gesammelt haben, beraten Sie unsere Sparkassen-Mitarbeiter gern. Wir finden für Sie heraus, welche Anlageform am besten für Sie geeignet ist und beraten Sie bei der Depoteröffnung.

In vier Schritten zum Fondssparplan:

- Depot eröffnen

- Eröffnung eines Geldkontos zur Kaufabwicklung

- Auswahl der zu kaufenden Fonds

- Kauf der Fonds

Sie wollen mehr wissen?

Dann vereinbaren Sie einfach einen Termin.